產(chǎn)品分類

山東合運電氣有限公司

手機:15588886921(同微信)

官網(wǎng):www.zcps.com.cn

郵箱:2466458158@qq.com

逆變器行業(yè)專題報告:新形勢下MLPE賽道崛起

時間:2022-12-14 人氣: 來源:山東合運電氣有限公司

一、行業(yè)概況:電氣機械和器材制造,聚焦光伏電力轉換領域

光伏組件級電力電子設備應用于產(chǎn)業(yè)鏈下游,主要聚焦于分布式光伏電力轉化設備。MLPE 組件 級電力電子 Module Level Power Electronics,即為組件級別的電子設備,在太陽能光伏系統(tǒng)中指 能對單個或幾個光伏組件進行精細化控制的電力電子設備,主要實現(xiàn)逆變、監(jiān)控、功率優(yōu)化、關 斷等功能。技術包含電力電子、半導體器件、通訊、云計算及高可靠制造等多個方面,目前行業(yè) 內現(xiàn)有產(chǎn)品系列包括微型逆變器、優(yōu)化器、組件級關斷器等。

微型逆變器:指能夠對每一塊光伏組件進行單獨的最大功率點跟蹤,再經(jīng)過逆變以后并入交流電 網(wǎng),實現(xiàn)對每塊光伏組件的輸出功率進行精細化調節(jié)及監(jiān)控的逆變器。歷史維度上,微型逆變器 主要用于分布式、光電建筑等中小型電站,歷史上主要適配功率段一般在 5kW 以下。 組件級關斷器:一種可實現(xiàn)組件級別快速關斷的裝置。在緊急情況下,通過該裝置,可以遠程或 者手動快速關斷每一塊光伏組件之間的連接,從而消除光伏系統(tǒng)陣列中存在的直流高壓,降低觸 電風險、解決施救等相關風險。

功率優(yōu)化器:是一種直流輸入、直流輸出的組件級別電力電子設備。每一至兩塊光伏組件連接一 個具有最大功率點跟蹤功能的功率優(yōu)化器。該設備可根據(jù)串聯(lián)電路需要,將低電流轉化為高電流, 將各功率優(yōu)化器的輸出端串聯(lián)并接入?yún)R流箱或逆變器。

二、微型逆變器:中小功率分布式光伏應用,打造高效安全光伏發(fā)電

應用性能優(yōu)勢逐步體現(xiàn),綜合性價比持續(xù)修復提升

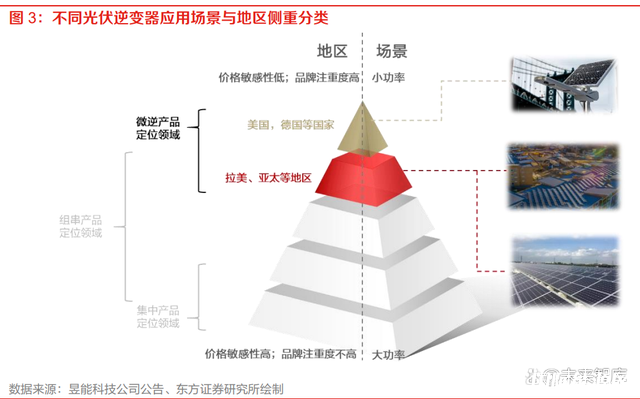

產(chǎn)品定位光伏中小功率段的應用場景,適配價格敏感度相對不高、更注重應用屬性與品牌的地區(qū)。 微型逆變器應用顆粒度相較當前市場主流組串式逆變器或集中式逆變器方案而言較細,在相對小 功率分布式應用場景在安全性、發(fā)電效率、可靠性以及靈活性等方面存在優(yōu)勢;但同樣式因為其 較細的顆粒度,導致其歷史維度上單瓦價格處于較高位置。

性能優(yōu)勢:微型逆變器應用顆粒度相對較細,在相對小功率分布式應用場景在安全性、發(fā)電效率、 可靠性以及靈活性等方面存在優(yōu)勢: (1) 安全性:相較采用集中式逆變器或者組串式逆變器的光伏發(fā)電系統(tǒng)整串線路中直流電壓 累計一般可以達到 600V~1500V 的高電壓等級,微型逆變器因與每一塊光伏組件連接逆 變后并聯(lián)接入電網(wǎng),故其系統(tǒng)運行時的直流電壓一般在 80V 以下,低電壓等級降低了運 維觸電風險、火災風險和施救風險,提高了光伏發(fā)電系統(tǒng)的安全性。

(2)發(fā)電效率:分布式光伏發(fā)電系統(tǒng),不可避免存在遮擋、陰影、灰塵、泥濘等因素,造成個 別組件功率嚴重下降。在光伏組件串聯(lián)后接入逆變器的情形下,光伏發(fā)電系統(tǒng)中任意一塊光伏組 件的失效或功率下降,將影響整串組件的功率輸出,造成“短板效應”。微型逆變器由于與每一 塊光伏組件連接后并聯(lián)接入電網(wǎng),故光伏組件之間不進行串聯(lián),所以能夠對單塊光伏組件實現(xiàn)最 大功率點跟蹤功能,實現(xiàn)每塊光伏組件以最大功率輸出。根據(jù) NREL 發(fā)布的《Photovoltaic Shading Testbed for Module-Level Power Electronics》研究發(fā)現(xiàn),微型逆變器在不同的場景下, 相比于其他逆變器能夠有效提升一定量的發(fā)電增益。

(3)可靠性:微型逆變器與每一塊光伏組件連接后并聯(lián)接入電網(wǎng),獨立性更高,發(fā)生故障后互 不干擾,即使部分組件出現(xiàn)故障,并不會影響系統(tǒng)其余部分運行。相較光伏發(fā)電系統(tǒng)可能因為集 中式逆變器或組串式逆變器的故障而導致整個光伏組串不發(fā)電的情況,微型逆變器為整個光伏發(fā) 電系統(tǒng)的運行提供相對更高可靠性。或在分布式光伏面對極端天氣情況時,微型逆變器通過較高 的防塵防水等級,結合快速關斷功能與結合低壓拓撲,受到負面影響相對較小。

(4)靈活性:微型逆變器在建設使用方面具有相對較高的靈活性。安裝靈活:微型逆變器體積小巧,質量較輕,安裝使用方便,可以直接安裝在光伏組件或者 支架上;運維靈活:由于微型逆變器搭配組件使用,采用并聯(lián)結構,在出現(xiàn)單個微型逆變器故障的情 況下,無需整個系統(tǒng)停止運行進行更換,運維操作簡單方便,靈活性高;擴容簡便靈活:后期光伏發(fā)電系統(tǒng)因增加規(guī)模而需要新增設備投資時,無需更改之前配置, 可以直接安裝新增設備,擴容簡便,同時微型逆變器單機功率較小,擴容功率靈活性高,使 得整個光伏發(fā)電系統(tǒng)的投資建設具有更高的靈活性。

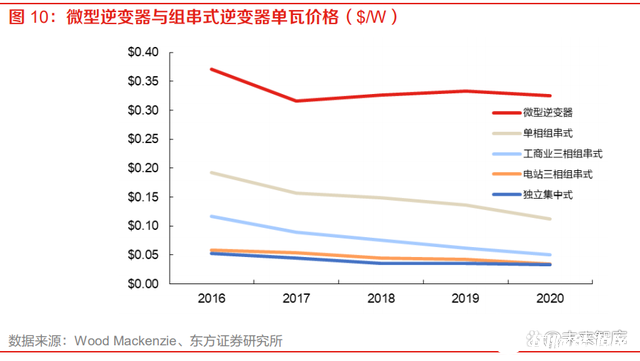

價格劣勢:產(chǎn)品細分顆粒度相對較細,歷史維度單瓦價格處于高位。據(jù) Wood Mackenzie 統(tǒng)計數(shù) 據(jù),2016-2020 微型逆變器單瓦售價相較組串式逆變器仍較高,處于 0.3-0.4$/W 單位價格區(qū)間, 相較各應用場景組串式逆變器 0.05-0.15$/W 價格水平仍有較明顯價差。但隨著微型逆變器行業(yè)技 術迭代后,微型逆變器多體架構持續(xù)滲透,其單瓦 售價有望觸及 0.1$/W 水平。雖短期仍無法相較組串逆變器展現(xiàn)出直接價格優(yōu)勢,但基于對分布式 光伏發(fā)電系統(tǒng)中直流高壓風險的重視,導致對光伏發(fā)電系統(tǒng)“組件級控制”的要求趨嚴,以及其 對發(fā)電量的提升,微型逆變器于分布式市場中的滲透率后續(xù)有望提升。

上游:電子元器件行業(yè)整體屬于成熟產(chǎn)業(yè),市場供給相對充足

電子元器件為主要上游原材料,產(chǎn)業(yè)相對成熟,市場供應充足。以昱能科技公司主要采購上游原 材料為例,主要包括線纜、集成電路、半導體器件、機構件、阻容、變壓器、PCB 板等。上游供 應商通過采購銅、橡膠、鋁材、磁性材料等基礎性原材料,并采用通用性的技術工藝進行生產(chǎn), 生產(chǎn)工藝流程及所需原材料均具有較強的通用性。上游材料中集成電路、半導體器件、阻容等原 材料為市場上的標準化材料;線纜、機構件、磁元件、PCB 板等原材料是需要匹配產(chǎn)品規(guī)格或性 能的定制類材料,根據(jù)產(chǎn)品研發(fā)設計方案形成物料選型,供應商按照需求規(guī)格參數(shù)完成相關材料 的生產(chǎn),但該類材料仍整體屬于市場中較為成熟的產(chǎn)品,綜合而言上游供應商相對充沛,市場供 應充足。因為 MPLE 領域聚焦低壓特性,故主要使用在組串式逆變器中的 IGBT 環(huán)節(jié)在微型逆變 器設計過程中可用 MOS 替代。

下游:聚焦分布式光伏產(chǎn)業(yè)應用,終端需求toC為主

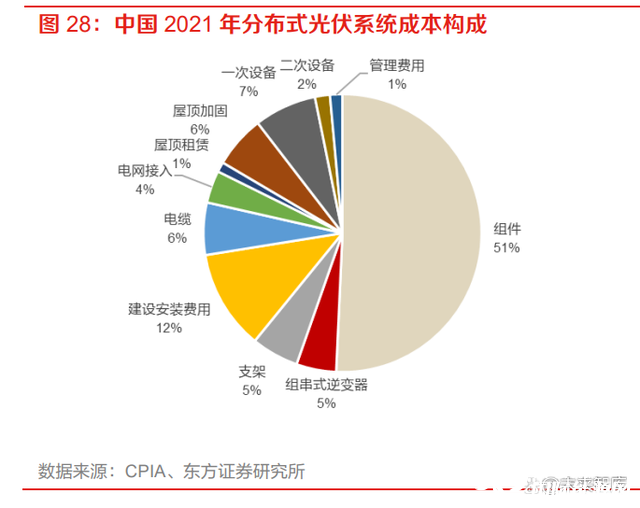

下游應用核心領域為分布式光伏發(fā)電場景。下游終端用戶聚焦分布式光伏發(fā)電系統(tǒng),主要包括戶 用業(yè)主、工商業(yè)主以及其他電站投資者。微型逆變器及智控關斷器等 MLPE 產(chǎn)品將與太陽能電池 組件、支架等其他部件集合構成光伏發(fā)電系統(tǒng)并經(jīng)專業(yè)安裝后,提供給終端用戶使用。

終端需求聚焦細分 toC 市場,銷售以經(jīng)銷分銷為主。客戶主要包括設備經(jīng)銷商、系統(tǒng)集成商、系 統(tǒng)安裝商、EPC 承包商以及部分終端用戶等市場參與主體。直銷類客戶主要為戶用業(yè)主、工商業(yè) 主以及其他電站投資者等終端用戶(投資業(yè)主)。經(jīng)銷類客戶為設備經(jīng)銷商、系統(tǒng)集成商、系統(tǒng) 安裝商、EPC 承包商等。

供給端:微型逆變器應用顆粒度相對較細,當前參與者數(shù)量相對有限

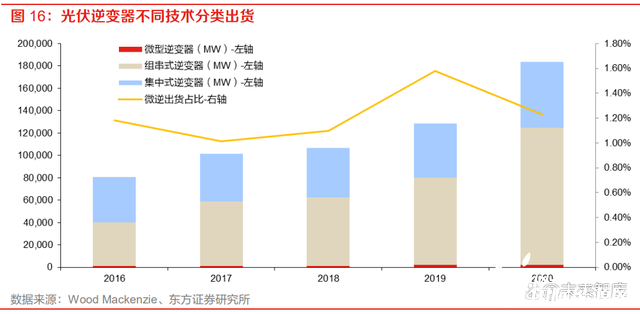

當前市場以組串式逆變器為主,微型逆變器尚處于發(fā)展階段。綜合考慮逆變器的不同技術并結合 其市場策略做出選擇的背景下,當前組串式逆變器仍是市場較為主流選擇。目前,華為、陽光電源、固德威、錦浪科技等光伏逆變器的核心供應商均在組串式逆變器有布局。而微型逆變器作為 一種新的技術路線尚處于發(fā)展期,技術門檻較高,供應商較少。國外的微型逆變器市場發(fā)展較早, 但出貨仍集中于海外龍頭 Enphase。我國微型逆變器供應商較少,一方面是因為國內相關技術研 發(fā)較晚,另一方面是因為國內市場對于微型逆變器的需求處于導入階段,尚未進入放量階段。綜 合而言,全球的微型逆變器市場仍處于發(fā)展階段,供應商高度集中,頭部效應明顯。由于微型逆 變器的技術門檻較高,研發(fā)設計需要一定投入,技術更迭速度較快,存在一定進入壁壘。

需求端:“光伏+分布式占比+MLPE滲透”多維支撐需求景氣成長

光伏:行業(yè)需求持續(xù)景氣,歐美地區(qū)預期上行

光伏發(fā)電成本持續(xù)下行疊加全球綠色復蘇,行業(yè)需求高度景氣。全球變暖和資源枯竭問題已經(jīng)成 為全球共同面臨的威脅,為了應對危機,全球多個國家提出了“碳中和”氣候目標。光伏發(fā)電作 為一種清潔發(fā)電資源大受推廣,從 2009 年到 2021 年,光伏發(fā)電度電成本降低 90%,已經(jīng)成為一 種有競爭力的電源形式。隨著光伏發(fā)電技術逐步成熟,光伏發(fā)電在全球中的滲透率逐步提升,據(jù) BP 數(shù)據(jù)統(tǒng)計,從 2010 年的 0.16%提升至 2021 年的 3.63%。展望未來光伏 LCOE 持續(xù)下降疊加 全球碳中和背景驅動,光伏行業(yè)需求有望迎來堅定成長,根據(jù) CPIA 預測,至 2025 年全球光伏年 新增裝機將有望達到 270-330GW 水平等級。

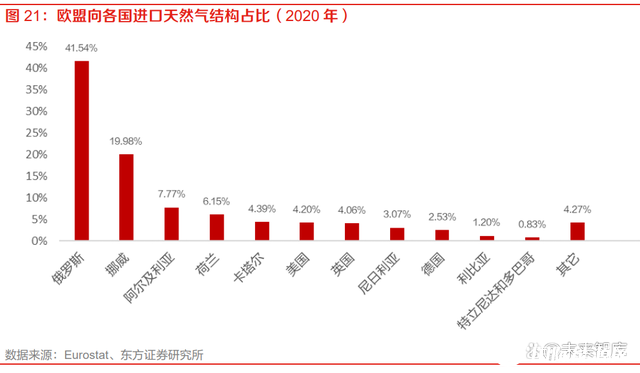

歐洲:俄烏沖突帶來能源供應潛在變革,關注能源主權為光伏發(fā)展帶來新支撐。2022年俄烏局勢 影響歐洲能源體系,使得歐洲能源轉型升級面臨更大挑戰(zhàn)。歐洲能源的對外依存度一直較高,在 整體能源格局動蕩過程中,加速推動新能源電力發(fā)展,成為增強能源供給的獨立性有效選擇之一。 REPowerEU 光伏策略深化,歐洲光伏需求景氣提升。

2022 年 5 月 18 日歐盟委員會發(fā)布了 REPower EU 計劃的方案劃分,其中將 2030 年歐盟可再生能源占比目標提升至 45%(相較之前 提升 5pct)。方案中具體的歐盟太陽能戰(zhàn)略提到,計劃在 2025 年歐盟整體光伏累計裝機達到 320GW,2030年達到 600GW。根據(jù) IRENA數(shù)據(jù)統(tǒng)計,2021年底歐盟光伏累計裝機僅 158.1GW, 預計 2022-2025 年與 2026-2030 年兩個時間段年均新增裝機分別達到 40.5GW 與 56GW,相較 21 年歐盟新增裝機 21.4GW 存在明顯中樞提升。

以歐洲具體國家為例,德國內閣于 2022 年 4 月 6 日通過了一攬子法案(或稱復活節(jié)法案),計劃 到 2030 年 80%的電力由可再生能源提供,到 2035 年幾乎所有的電力均由可再生能源提供。根據(jù) 該法案,到 2030 年德國太陽能發(fā)電能力將由目前的 59GW 提升至 215GW。德國的可再生能源目 前主要包括風電、太陽能發(fā)電和水電,在供應中所占比例約為 42%。法案表示,俄烏沖突帶來德 國能源供應的轉折,能源主權成為德國和歐洲安全問題。能源獨立情緒蔓延,有望為光伏后續(xù)成 長提供強力支撐。此外 4 月 7 日,英國也于政府官網(wǎng)更新了英國能源安全戰(zhàn)略,太陽能作為新戰(zhàn) 略的一部分,當前英國的太陽能累計裝機容量為 14GW,英國政府的目標是至 2035 年實現(xiàn)五倍 增長。能源獨立情緒蔓延,為光伏發(fā)展帶來新支撐。

美國:豁免東南亞四國光伏組件 24 個月關稅,美國市場恢復生機。2022 年 6 月 6 日,白宮正式 聲明:美國將對從柬埔寨、馬來西亞、泰國和越南采購的太陽能組件給予 24 個月的關稅豁免。此 外白宮表示,美國有望在2024年之前將其太陽能發(fā)電能力提高兩倍,允許后續(xù)在公共土地上部署 更多清潔能源項目,并向城市和農(nóng)村地區(qū)推廣;也將通過高薪工作支持太陽能勞動力市場的多元 化;為盟國建立有彈性的清潔能源制造供應鏈。由于中國光伏廠商主要都通過東南亞等地區(qū)出口 光伏組件產(chǎn)品到美國,故豁免相關產(chǎn)品關稅既有利于我國光伏相關產(chǎn)業(yè)持續(xù)出口滲透,而這也將有利美國的投資商和 EPC 廠商重新獲取綜合性價比相對合適的組件產(chǎn)品,為當?shù)仉娬菊w盈利水 平提供支撐,2022 年及后續(xù)美國光伏市場有望重新恢復生機。

歐美光伏需求景氣成長,微逆環(huán)節(jié)有望充分受益。基于歷史維度建筑光伏安全性法案推行節(jié)奏與 各地區(qū)裝機體量而言,北美市場是全球最大的微型逆變器產(chǎn)品市場,其次是歐洲、拉美等地區(qū), 其微型逆變器產(chǎn)品市場份額正在逐漸擴大。隨著歐美光伏需求景氣成長,微型逆變器有望充分受 益。

分布式占比:全球光伏裝機增長,分布式光伏占比有望持續(xù)提升

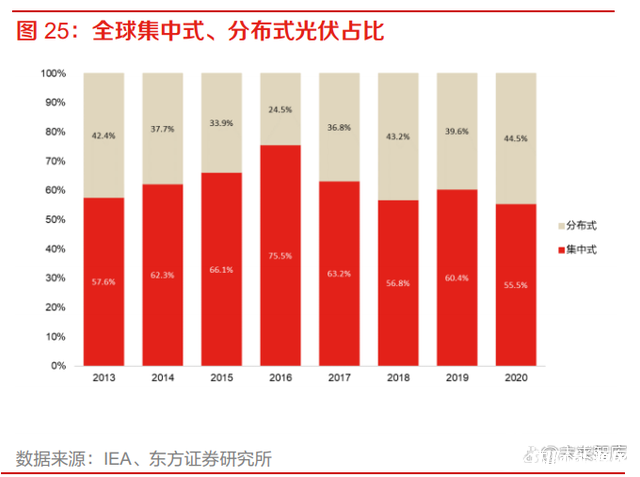

光伏分布式裝機持續(xù)增長,未來比重有望持續(xù)提高。2016 年之前,隨著中國等發(fā)展中國家和地區(qū) 集中式光伏的快速發(fā)展,其發(fā)展速度高于分布式光伏,使得分布式光伏在新增裝機量增加的背景 下占全球光伏新增裝機量的比例有所下降,從 2013 年的 43%下降到 2016 年的 26%。

2017 年以 來,全球分布式光伏新增裝機規(guī)模占比相對之前有較大的回升,主要原因在于:一是歐美、澳洲 以及南美等國家和地區(qū)環(huán)保意識和清潔能源意識增強,光照資源豐富;二是在前述眾多國家和地 區(qū),光伏發(fā)電已逐步具有成本優(yōu)勢;三是政府政策支持的推動作用。據(jù) IEA 預測數(shù)據(jù),2022 年分 布式占比短期下降,我們認為主要系2021年光伏組件處于價格高位,抑制了價格敏感度更高的集 中式項目推行,導致價格敏感性相對較低的分布式裝機份額提升,在短期集中式需求彈性恢復過 程中,不排除在比重上分布式占比小幅波動的情況出現(xiàn)。但后續(xù)基于分布式光伏發(fā)電就近發(fā)電、 就近并網(wǎng)、就近轉換、就近使用,在避免長距離輸送造成的電能損耗方面等方面的優(yōu)勢,全球分 布式光伏新增裝機占比有望持續(xù)提升。

中國光伏分布式持續(xù)發(fā)展。2013 年中國分布式光伏新增裝機量僅為 0.8GW,占全年光伏新增裝 機比例 7%,集中式光伏新增裝機容量占比達 93%,占主導地位,主要原因是:甘肅、青海、寧 夏、新疆、內蒙等中西部地區(qū)地理面積廣闊、太陽光照資源豐富,適合集中式光伏發(fā)電項目的建 設運營,因而我國光伏發(fā)電初期以集中式光伏項目為主。

后續(xù)為了緩解國內光伏東中西部發(fā)電、 用電的不平衡狀況以及集中式光伏發(fā)電的輸送損耗問題,2013-2014 年開始,國家發(fā)改委、國家 能源局等部門逐步推出了一系列鼓勵分布式光伏的政策,我國分布式光伏發(fā)電進入了快速發(fā)展期, 從 2015 年的新增裝機量 1.39GW 增長到2018年的 20.96GW。在經(jīng)歷國內光伏政策短期波動后, 2019 年至 2021 年中國分布式光伏新增裝機恢復穩(wěn)步增長,分別為 12.2GW、15.52GW 和 29.28GW,其中 2021 年分布式光伏在“整縣推進”試點工作與戶用光伏補貼的政策刺激下,其 新增裝機占比占全部新增光伏發(fā)電裝機的 53%。

MPLE于分布式光伏中滲透率:光伏發(fā)電系統(tǒng)“組件級控制”要求趨嚴,性價比優(yōu)化MPLE 滿足趨勢性需求

分布式光伏對安全性能的要求增加,微型逆變器于分布式市場應用滲透率有望持續(xù)提升。由于分 布式光伏發(fā)電主要應用于家庭戶用、工商業(yè)用等領域,安全性是系統(tǒng)需考慮的重要因素。光伏組 串中的直流串聯(lián)存在直流高壓風險,涉及運維觸電風險、火災風險以及施救風險。出于對直流高 壓安全性的重視,相關法律法規(guī)陸續(xù)出臺,組件級控制的電力電子設備成為市場發(fā)展的重要趨勢, 具有廣闊的市場空間,微型逆變器于分布式市場應用滲透率有望持續(xù)提升。

微型逆變器多體架構持續(xù)滲透,安全性法案外需求逐步起色。隨著微型逆變器行業(yè)技術迭代后, 微型逆變器多體架構持續(xù)滲透,其單瓦售價有望觸 及 0.1$/W 水平。雖短期仍無法相較組串逆變器展現(xiàn)出直接價格優(yōu)勢,但基于對分布式光伏發(fā)電系 統(tǒng)中直流高壓風險的重視,以及其對發(fā)電量提升帶來的潛在增益,微型逆變器于分布式市場中的 滲透率后續(xù)有望提升。

市場空間:微型逆變器市場成長空間較大

全球光伏裝機持續(xù)提升,分布式光伏占比提高,微型逆變器滲透率提高。根據(jù) CPIA 預測的情景, 我們選擇采用中性偏樂觀預期,全球光伏新增裝機有望從 2021 年的 170GW 增長至 2025 年的 330GW。我們推測分布式光伏裝機占比因 21 年組件價格處于高位,而導致價格敏感性相對較低 的分布式裝機份額較高,結合分布式光伏自身成長屬性維系,后續(xù)占比有望持續(xù)提升,2022- 2026 分布式占比由 44%提高至 49%。我們推測其中微型逆變器在分布式市場中依靠其安全性、 發(fā)電效率、可靠性以及靈活性等方面的優(yōu)點疊加全球光伏組件級電力電子安全要求持續(xù)深化,微 型逆變器于分布式光伏市場滲透率有望由 9%提升至 19%,預計 2026 年,微型逆變器年出貨量有 望達 33GW。

三、重點企業(yè)分析

微型逆變器行業(yè)集中度高,海外龍頭 enphase 占據(jù)較大份額。根據(jù) Wood Mackenzie 于 2021 年 10 月發(fā)布的《全球光伏逆變器與組件級電力電子設備市場展望 2021》,2020 年在全球微型逆變 器市場中,Enphase 處于主導地位,市場占有率多年維系全球第一,昱能科技則位居第二名,禾 邁股份相關銷售金額達到第三。

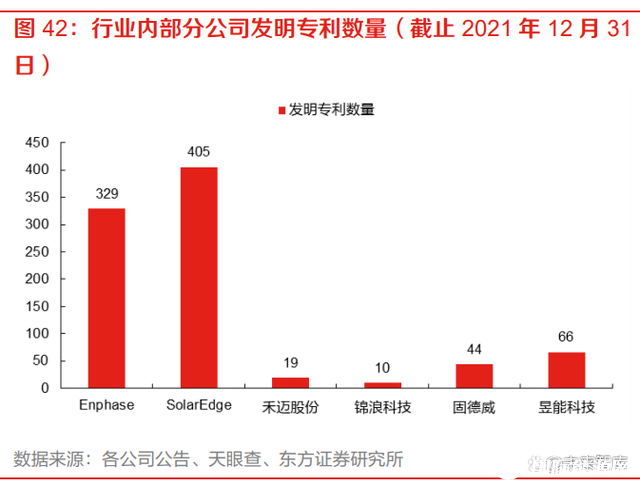

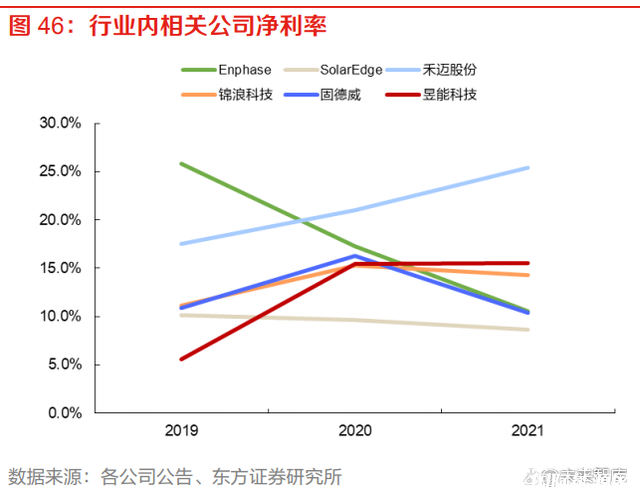

國內企業(yè)規(guī)模維度相較海外龍頭仍有較大成長提升空間。對比收入體量,海外公司 SolarEdge 與 Enphase領先行業(yè),2021年營業(yè)收入分別為125.21億元與88.12億元;對比收入與凈利潤體量, 海外公司 SolarEdge 與 Enphase 2021 年凈利潤分別為 10.79 億元與 9.27 億元,從收入規(guī)模與利 潤體量上看,國內公司相較海外龍頭仍有較大成長提升空間。

國內企業(yè)注重產(chǎn)品研發(fā),推出適合不同市場的多級架構。自海外企業(yè) Enphase 于 2009 年首次實 現(xiàn)單體微型逆變器大批量商業(yè)化運用之后,國內企業(yè)在單體微型逆變器的基礎上不斷更新迭代, 推出多體微型逆變器及三相微型逆變器。多體逆變器不僅可以攤薄成本,而且可以適用于中小功 率的工商業(yè)場景,應用市場更廣闊。

國內供應商在全球供應,關注在不同市場的出貨情況。國內企業(yè)昱能科技和禾邁股份位列全球微 逆出貨量前三,兩家公司在美國、美洲、歐洲等地均有出貨,優(yōu)勢區(qū)域各有不同。美國:受益于 NEC 法規(guī)推動,微逆產(chǎn)品市場接受度高;歐洲:受俄烏戰(zhàn)爭刺激,基于能源獨立性思考,市場需 求增速較快;拉美:以巴西為例,市場受凈計量等政策激勵,分布式光伏發(fā)展迅速。

Enphase:微型逆變器龍頭,聚焦頂端需求市場

微型逆變器領軍企業(yè),主要定位于住宅和商業(yè)市場。Enphase 成立于 2006 年,開創(chuàng)了基于半導 體的微型逆變器,在單個太陽能組件級別進行能量轉換,并結合公司專有的網(wǎng)絡和軟件技術,提 供先進的能源監(jiān)測和控制。主要產(chǎn)品為光伏微型逆變器,累計銷售超 15GW。公司擁有專利 300 多項,八代產(chǎn)品,技術研發(fā)上存在積淀。公司新型產(chǎn)品經(jīng)過了超過一百萬小時的測試,使 Enphase 能夠提供長達 25 年的行業(yè)領先保修。

注重研發(fā)銷售輕資產(chǎn)模式,委外加工增加潛在效能。Enphase 主要委托 Flex Ltd.、Salcomp Manufacturing India Pvt.有限公司和欣旺達電氣有限公司進行相關組裝和測試,價格由雙方按季 度商定。墨西哥和印度的新增制造能力不僅可以降低關稅,還可以更好地為客戶服務縮短交貨時 間并使供應鏈多樣化。

昱能科技:光伏組件級電力電子領域開拓者

微型逆變器多體架構迭代行業(yè)領先,注重研發(fā)專利積累。自海外企業(yè) Enphase 于 2009 年首次實 現(xiàn)單體微型逆變器大批量商業(yè)化運用之后,公司在 2011 年即推出首款單體微型逆變器,是國內最 早實現(xiàn)微型逆變器商業(yè)化運用的廠商之一。后續(xù)公司在單體微型逆變器的基礎上不斷更新迭代, 最早實現(xiàn)多體微型逆變器及三相微型逆變器的大批量商業(yè)化運用,在微型逆變器主流產(chǎn)品的研發(fā)、 推出時間上均領先行業(yè)。通過多年研發(fā)創(chuàng)新積累,公司已形成了 19 項具有自主知識產(chǎn)權的組件級 電力電子設備的核心技術,截至 2021 年 12 月 31 日公司取得授權專利 116 項,包括發(fā)明專利 66 項(其中 4 項已取得美國 PCT 專利)、實用新型專利 32 項、外觀設計專利 18 項,20 項軟件著作 權。

多元產(chǎn)品滿足下游多維需求,智控關斷器、儲能逆變器適配更多應用場景。公司是當前時間維度 上全球唯一一家可同時規(guī)模性量產(chǎn)微型逆變器與組件級智控關斷器的廠商。公司以微型逆變器應 對中小功率范疇的戶用與工商業(yè)分布式應用場景,并以組件級智控關斷器滲透中大功率范疇的工 商業(yè)分布式應用場景。此外,下游光儲結合需求提升,公司研發(fā)的光儲一體系列產(chǎn)品完成驗證后 逐步走向市場。

禾邁股份:微型逆變器冉起新星,盈利能力領先行業(yè)

持續(xù)的研發(fā)與產(chǎn)業(yè)化相結合,微型逆變器冉起新星。公司 2012 年成立至今主要從事光伏逆變器 等電力變換設備和電氣成套設備及相關產(chǎn)品的研發(fā)、制造與銷售業(yè)務,其中光伏逆變器及相關產(chǎn) 品主要包括微型逆變器及監(jiān)控設備、模塊化逆變器及其他電力變換設備、分布式光伏發(fā)電系統(tǒng), 電氣成套設備及相關產(chǎn)品主要包括高壓開關柜、低壓開關柜、配電柜等。

公司在持續(xù)的研發(fā)與產(chǎn)業(yè)化相結合過程中,逐步形成了較為成熟的產(chǎn)品開發(fā)平臺及開發(fā)流程。在自主研發(fā)的電路拓撲與 控制算法等核心元素的基礎上,公司不斷優(yōu)化自身光伏逆變器產(chǎn)品的性能、可靠性及成本,并推 出了一系列具有市場競爭力的產(chǎn)品;同時憑借自身在電氣成套設備領域數(shù)十年的行業(yè)經(jīng)驗,形成 了光伏逆變器領域與電氣成套設備領域的有效產(chǎn)業(yè)協(xié)同,獲得了較高的客戶認可度。當前公司已 經(jīng)成為微型逆變器領域在技術、市場方面皆具有一定優(yōu)勢的企業(yè)之一,產(chǎn)品廣泛應用于全球分布 式光伏發(fā)電系統(tǒng)領域,客戶遍及美洲、歐洲、亞洲等多個區(qū)域。

自主產(chǎn)能優(yōu)化成本空間,制造能力處于行業(yè)領先位置。2019 年至 2021 年,在行業(yè)普遍面臨上有 原材料緊缺毛利率波動的背景下,禾邁股份微型逆變器業(yè)務毛利率維持相對穩(wěn)定,處于行業(yè)較為 領先水平。在凈利率方面,2019 年至 2021 年費用率持續(xù)下降帶動凈利率呈現(xiàn)上升趨勢,2021 年 公司凈利率也高于行業(yè)內其他可比公司。

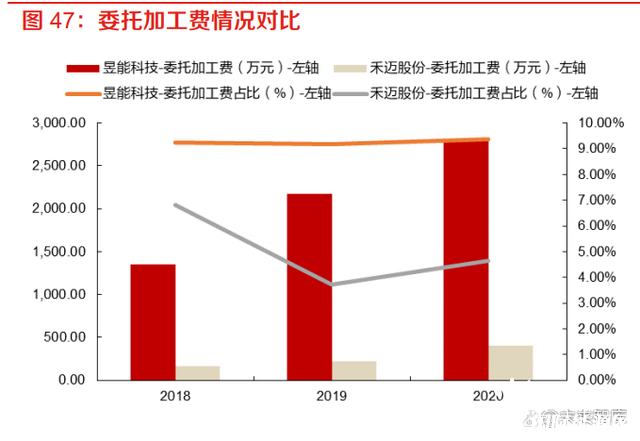

禾邁在微逆行業(yè)整體盈利能力處于較高水平,主要體現(xiàn)在: 1)生產(chǎn)模式:昱能科技與 Enphase 生產(chǎn)均通過委托加工模式進行,而禾邁股份的微型逆變器生 產(chǎn)中組裝、灌膠等環(huán)節(jié)采用自產(chǎn)方式進行,因此在生產(chǎn)環(huán)節(jié)產(chǎn)品成本相對較低。以昱能為例,其 加工費占公司總成本的 10%左右,而禾邁基本全部自產(chǎn),相關成本項獲得較好控制;2018-2020 年度昱能剔除配件以后的微型逆變器單位成本分別為 589.72 元/臺、695.11 元/臺和 744.79 元/臺, 禾邁股份剔除配件以后的微型逆變器單位成本分別為 528.44 元/臺、531.75 元/臺和 455.09 元/臺。

2)業(yè)務協(xié)同:禾邁股份除了從事光伏逆變器業(yè)務外,還從事電氣成套設備業(yè)務。根據(jù)禾邁股份 招股書披露,其逆變器業(yè)務與電氣成套設備存在較強的生產(chǎn)協(xié)同效應,可有效降低逆變器的單位 成本,具體體現(xiàn)在材料采購的協(xié)同、生產(chǎn)制造的協(xié)同等。其中,材料采購的協(xié)同能在一定程度上 優(yōu)化投入成本,生產(chǎn)制造的協(xié)同則能夠協(xié)調生產(chǎn)安裝過程,提升生產(chǎn)安裝效率。

3)海外業(yè)務模式:禾邁股份暫未在境外設立子公司,主要通過直接出口的方式開展業(yè)務,進口 關稅、運輸成本等支出主要由境外客戶承擔,不影響產(chǎn)品的毛利率。昱能在美國、荷蘭、澳大利 亞、墨西哥等地成立子公司,并通過子公司向當?shù)乜蛻翡N售微型逆變器產(chǎn)品,該過程中,進口關 稅、運輸成本等支出系計入產(chǎn)品的銷售成本,進而影響產(chǎn)品毛利率。

德業(yè)股份:戶用儲能逆變器龍頭,微逆業(yè)務景氣成長

傳統(tǒng)業(yè)務夯實基礎,逆變器業(yè)務景氣成長。隨著企業(yè)科技創(chuàng)新和技術升級,公司的主營業(yè)務經(jīng)歷 了三個階段的變化。2000 年至 2006 年,公司主營注塑件、模具、鈑金件、環(huán)境電器等產(chǎn)品,伴 隨著業(yè)務發(fā)展,這一階段公司積累了注塑、熱處理、模具開發(fā)及產(chǎn)品結構設計等核心技術和工藝 能力;2007 年至 2014 年,公司在原有業(yè)務的基礎上發(fā)展了熱交換器和電路控制系列兩大業(yè)務, 掌握了熱交換器生產(chǎn)工藝與核心技術,其中熱交換器開始供應美的家用空調。2015 年至 2021 年 初,公司對主營業(yè)務進行調整,構建熱交換器、電路控制、環(huán)境電器三大核心產(chǎn)業(yè)鏈。

(1) 熱交換器系列產(chǎn)品主要為冷凝器和蒸發(fā)器,是空調、除濕機和熱風機的主要部件,主要 用于熱量傳遞過程。 (2) 環(huán)境電器系列產(chǎn)品主要為除濕機,用于調節(jié)空氣濕度、溫度和凈化空氣等。 (3) 電路控制系列產(chǎn)品主要為逆變器,是太陽能、風能等清潔能源發(fā)電系統(tǒng)的核心設備,用 于將直流電轉換為交流電。該系列還包括變頻控制芯片產(chǎn)品,用于整機系統(tǒng)的控制等業(yè)務領域。

產(chǎn)品端:技術遷移創(chuàng)造更符合 C 端需求的產(chǎn)品。公司先前在其他產(chǎn)品上的技術積累為儲能逆變器 業(yè)務的發(fā)展提升提供了較大的幫助。一方面,公司在熱交換器、變頻控制芯片的技術經(jīng)驗與逆變 器的散熱、控制技術相通。另一方面,公司在家電行業(yè)的長期積累,使得公司能夠抓住 C 端消費 者的核心需求,其設計的逆變器產(chǎn)品外形更美觀、噪音更小、效率更高、更符合用戶使用習慣, 受到中高端消費者的喜愛。

公司產(chǎn)品布局全面,低壓單項逆變器聚焦戶用需求,同時開發(fā)了適用 更大的家庭場景和小型工商業(yè)的功率更高的三相產(chǎn)品。德業(yè)擁有完整的光伏逆變器解決方案,包 括住宅和商業(yè)電站解決方案。同時,公司還提供太陽能儲能系統(tǒng)解決方案。主營產(chǎn)品包括:組串 并網(wǎng)逆變器 1.5-110kW, 儲能逆變器 3-50kW, 微型并網(wǎng)逆變器 300-2000W。截止 2022 年 5 月德 業(yè)逆變器產(chǎn)品已經(jīng)暢銷全球 90 多個國家,助力環(huán)境可持續(xù)發(fā)展。

銷售端:瞄準海外市場,綁定海外大客戶根據(jù)需求迭代產(chǎn)品,以高性價比取勝。公司在儲能逆變 器行業(yè)進入較早,美國和南非市場為之前主要銷售地區(qū)。公司對市場需求極度敏感,針對不同國 家市場客戶的不同需求,設計不同類型的產(chǎn)品。各國市場在設備要求、系統(tǒng)要求、安裝要求方面 都有差別,公司綁定下游渠道大客戶,共同研發(fā)設計符合市場需求的產(chǎn)品,成為公司突破新市場 的關鍵。

本站聲明:網(wǎng)站內容來源于網(wǎng)絡,如有侵權,請聯(lián)系我們,我們將及時處理。

關于逆變器行業(yè)專題報告:新形勢下MLPE賽道崛起,小編為大家就分享這些。更多歡迎聯(lián)系我們合運電氣有限公司。

相關產(chǎn)品

相關新聞

- 一文看懂:微型光伏逆變器設計要素及拓撲結構 [2023-01-03]

- 美國太陽能微型逆變器和功率優(yōu)化器將增加2.6倍 [2022-12-30]

- 臨界模式混合光伏微型逆變器的特性分析 [2022-12-28]

- BIPV場景下,微型逆變器的應用問題 [2022-12-26]

- 供應鏈限制持續(xù)Enphase收入增加但出貨量下降 [2022-12-20]

- 光伏逆變器種類及其優(yōu)缺點介紹 [2022-12-15]

- Enphase:美國光伏發(fā)電“山大王” 微型逆變器龍頭 [2022-12-15]

- Enphase將美國太陽能微型逆變器產(chǎn)能增至7.2 GW [2022-12-14]

- 歐洲需求強勁 微逆龍頭Enphase Q2營收翻番! [2022-12-14]

- 重回千元!微逆雙雄風口起飛,以安全贏 [2022-12-10]

- 誰是國內微逆龍頭?主要微逆公司出貨更新 [2022-12-09]

- 昱能科技:微逆等訂單充足,前三季凈利同比增330-382%! [2022-11-12]

魯公網(wǎng)安備 37010502001687號

魯公網(wǎng)安備 37010502001687號